我国糖尿病药物市场正迎来“明星品种”的黄金时代。SGLT2抑制剂(SGLT2i)凭借年复合增长率91.41%的惊人增速,2023年销售额突破75亿元,成为降糖药领域的新贵。其中, $阿斯利康(US ADR)(NASDAQ|AZN)$ 阿斯利康的达格列净片以年销60亿元、占据98%市场份额的绝对优势领跑,国内仿制药企如 $华海药业(SH600521)$ 华海药业加速入局,市场竞争一触即发。DPP-4抑制剂(DPP-4i)则以西格列汀为核心, $默沙东(NYSE|MRK)$ 默沙东独占27亿元市场,但第十批集采91%的降幅让仿制药企业虎视眈眈。双胍类与-糖苷酶抑制剂则因集采冲击风光不再,双胍类市场规模缩水至66.92亿元,零售端成默克的救命稻草;阿卡波糖因集采院内销售额暴跌85%,拜耳份额跌至67%。这些品种的兴衰,既是创新与政策的博弈,也是药企生存战的缩影。

本文基于摩熵咨询《口服降糖药市场研究专题报告》,深入介绍我国糖尿病药物市场明星品种,以及第十批集采引发的仿制药竞争状况。进一步了解目前市场创新与集采博弈下,药企生存战白热化的现状。

一、口服降糖药新贵—— SGLT2i

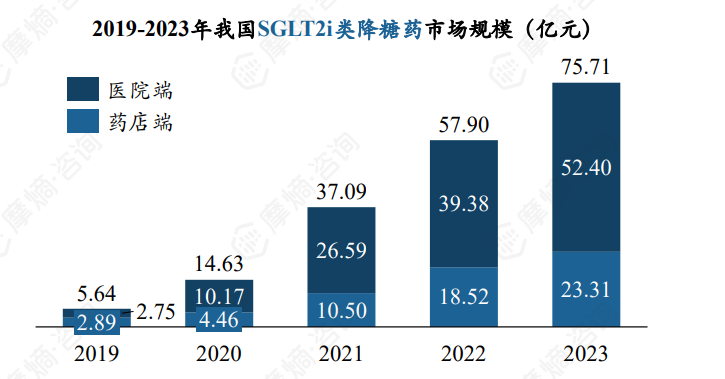

1、我国SGLT2i类降糖药增长势头强劲,2023年全国销售额超70亿元

近五年我国糖尿病药物市场中,SGLT2i类降糖药表现出强劲的增长势头,从2019年的5.64亿元增长至2023年的75.71亿元,年复合增长率高达91.41%,预计未来仍将保持高速增长。

图片来源:摩熵咨询《口服降糖药市场专题研究报告》

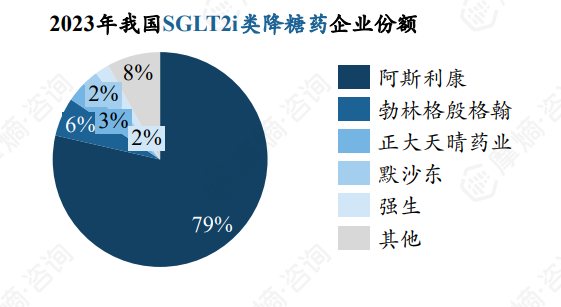

图片来源:摩熵咨询《口服降糖药市场专题研究报告》从企业份额来看,阿斯利康处于绝对优势地位,凭借核心产品达格列净片占领八成市场,国内药企正大天晴跻身前五行列;从品种份额来看,达格列净片,其次为恩格列净片、卡格列净片。

二、明星降糖药——达格列净片

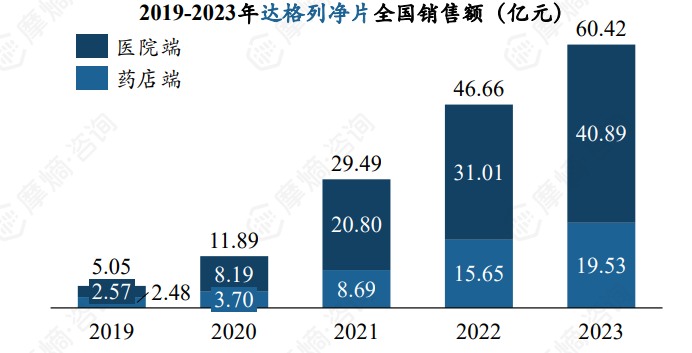

达格列净片由百时美施贵宝开发,全球销售权益已授予阿斯利康,这款产品最早于2012年获欧盟EMA首次批准,是全球首款获批用于治疗2型糖尿病的SGLT2抑制剂。达格列净片年销售额超60亿元,国内多家仿制药企强势入局。

2017年进入中国市场后,达格列净片取得极佳的销售表现,2023年销售额攀升至60.42亿元。阿斯利康垄断市场,2023年市场份额高达98%,目前国内有华海药业、华义制药等16家企业的30个批准文号获批,预计未来原研产品将面临激烈的市场竞争。

数据来源:摩熵医药数据库

数据来源:摩熵医药数据库达格列净片各级医院市场分析(以哈尔滨市为例)

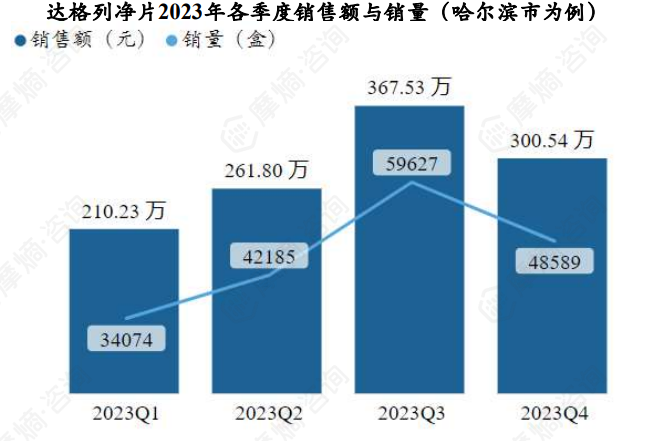

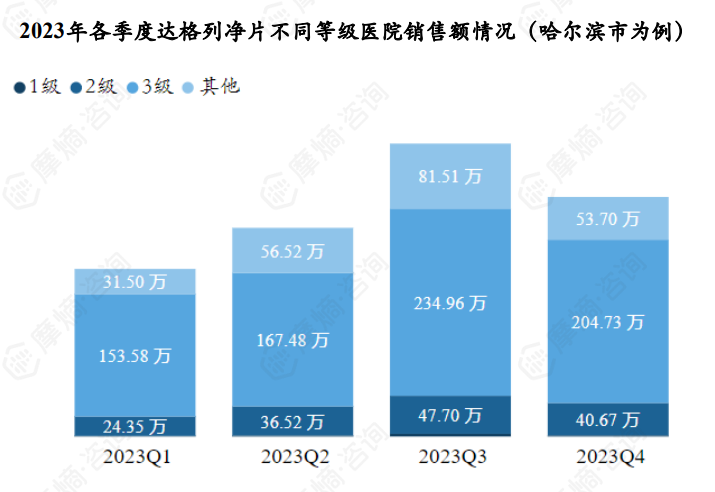

据摩熵医药药物流向数据显示,以哈尔滨市为例,达格列净片2023年各季度销售量和销售额如下图:

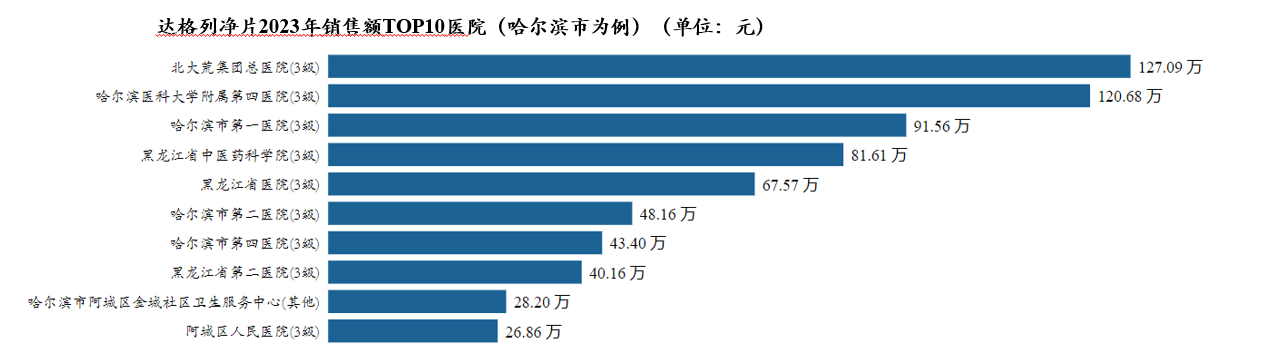

达格列净片2023年销售额TOP3医院(哈尔滨市为例)分别为北大荒集团总医院、哈尔滨医科大学附属第四医院、哈尔滨市第一医院。

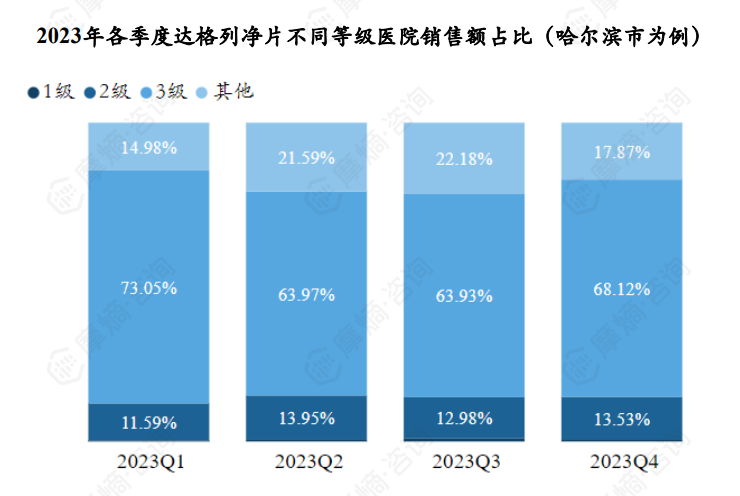

据摩熵医药药物流向数据显示,以哈尔滨市为例,达格列净片2023年销售市场在各级医院均有分布,其中三级医院为主要销售市场,各季度三级医院销售额占比达六至七成以上,而一级医院销售额占比均不足1%。

图片来源:摩熵咨询《口服降糖药市场专题研究报告》

附表:国内SGLT2抑制剂原研产品汇总

三、DPP-4i

1、近五年DPP-4i类降糖药增长稳健,西格列汀占据半壁江山

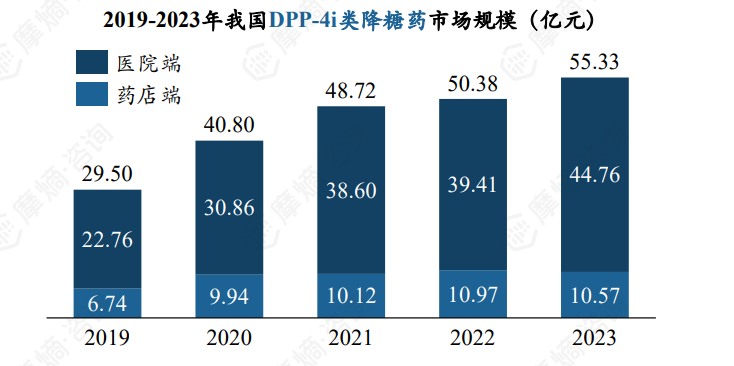

DPP-4i类药物是一类新型口服降糖药,近五年市场规模持续扩大,根据摩熵医药数据库统计显示,DPP-4i类药物市场规模从2019年29.50亿元增长至2023年55.33亿元,目前已成为仅次于SGLT2i类、双胍类的第三大类口服降糖药。

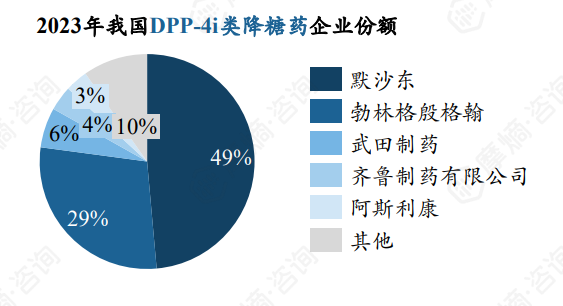

企业份额方面,前五名企业有四家为外资药企,合计份额约87%,份额最大的企业为默沙东,内资药企竞争力较弱;

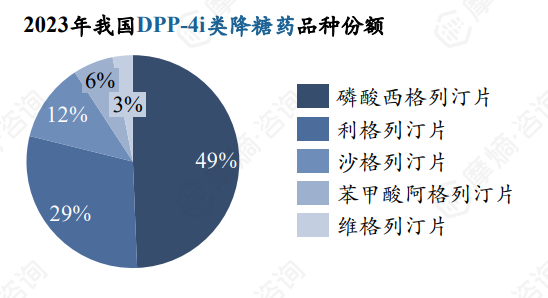

品种方面,国内已上市DPP-4抑制剂有西格列汀、利格列汀、沙格列汀、阿格列汀和维格列汀五款,其中西格列汀独占一半市场。

2、大单品磷酸西格列汀片已纳入第十批集采

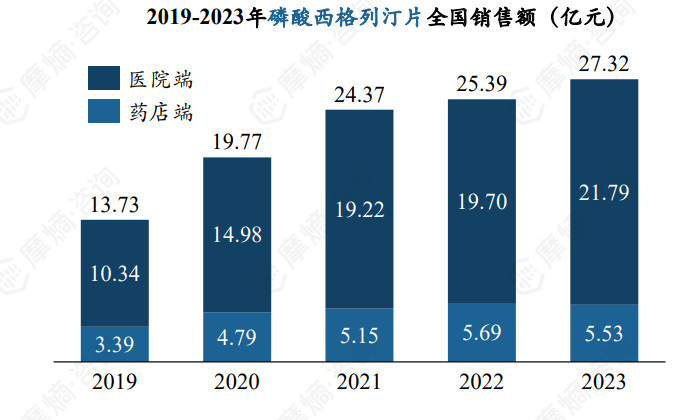

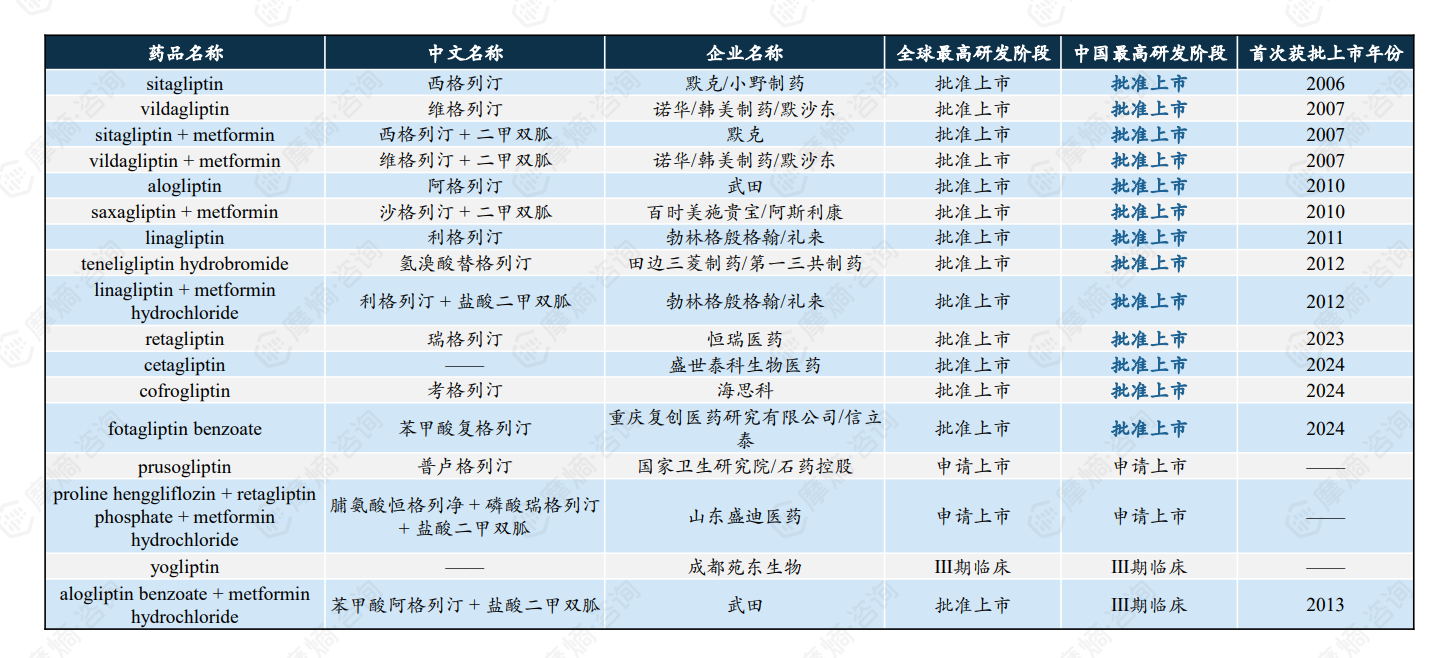

第十批集采中,九家企业中选,平均降幅约91%。磷酸西格列汀片由默沙东开发,是全球首款上市的口服DPP-4抑制剂,最早于2006年获美国FDA批准上市,2009年进入中国市场。

图片来源:摩熵咨询《口服降糖药市场专题研究报告》

图片来源:摩熵咨询《口服降糖药市场专题研究报告》2023年磷酸西格列汀片全国销售额约27.32亿元,原研企业默沙东独占98%的市场份额。在第十批集采中,有惠升生物、江苏万邦等九家企业中选,平均降幅约91%。

附表:国内DPP-4抑制剂原研产品汇总

数据来源:摩熵医药数据库

数据来源:摩熵医药数据库四、双胍类

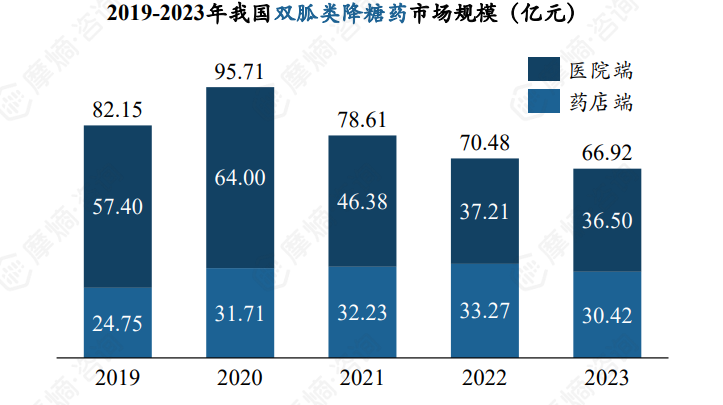

1、2023年双胍类降糖药市场规模超60亿元,零售终端表现亮眼

近五年我国双胍类降糖药市场规模下滑明显,从2020年近百亿元下滑至2023年66.92亿元,主要受盐酸二甲双胍片/缓释片2020年入选第三批集采所致。双胍类降糖药在零售终端的市场表现十分亮眼,2023年销售额超30亿元。

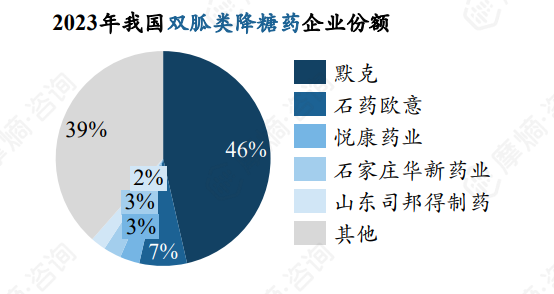

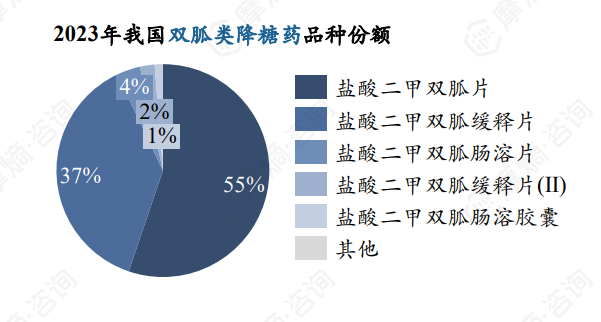

默克为份额最大企业,石药欧意紧随其后;主要品种包括片剂、缓释片、肠溶片、肠溶胶囊等。

2、盐酸二甲双胍片:集采后全国销售额下滑至37亿元,默克仍占据主要市场

盐酸二甲双胍片原研企业为默克雪兰诺公司,最早于1994年获美国FDA批准上市,1999年进入国内市场,该产品在我国的生产和销售由中美上海施贵宝制药(合作)负责,商品名为格华止。

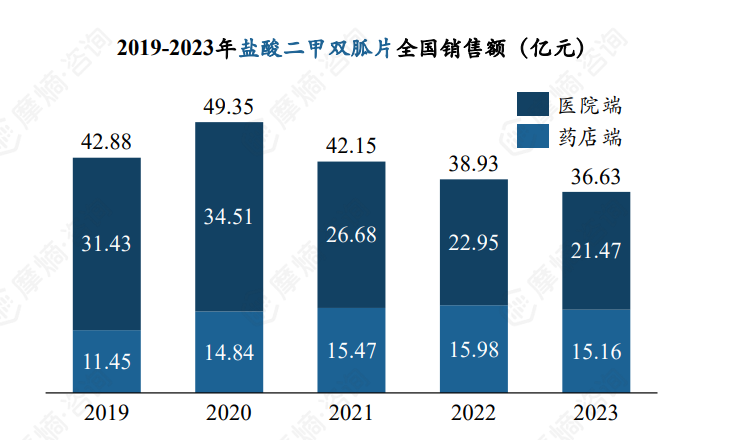

国内销售方面,2020年盐酸二甲双胍片全国销售额达到近50亿元,中选第三批集采后销售额一路下滑,2023年下降至36.63亿元。

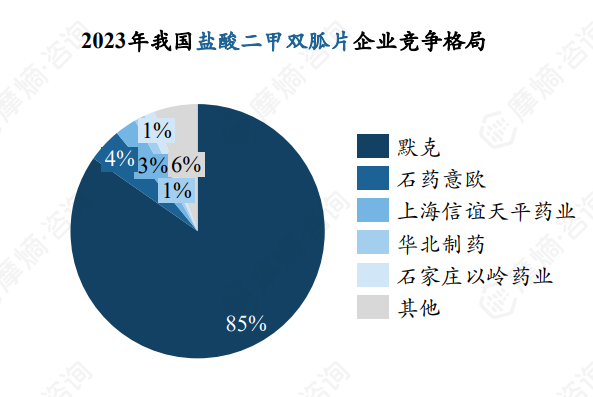

竞争格局方面,2023年原研企业默克占据了85%的市场份额,其余企业份额较小。

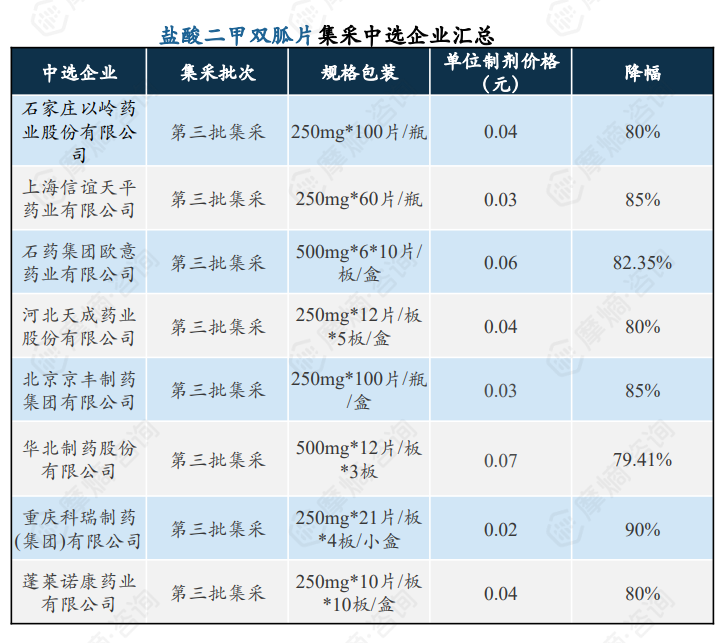

2020年,盐酸二甲双胍片入选第三批国家集采,石家庄以岭药业、上海信谊天平药业等8家企业中选,平均降幅约82%。

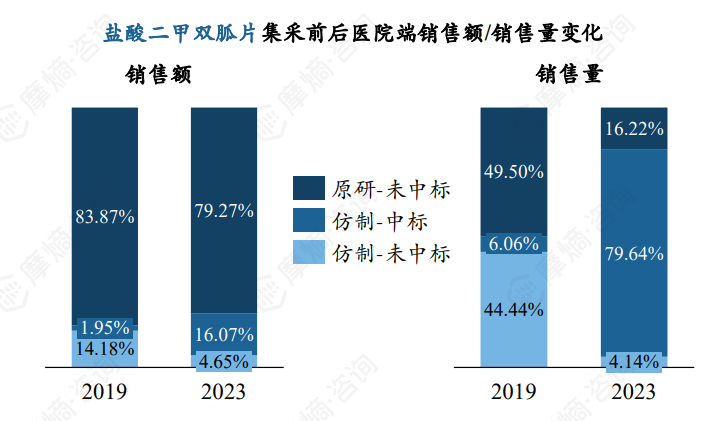

2019年默克医院端份额约84%,销量占比约50%,集采后,默克未中标,销量虽下滑至16.22%,但仍占据79%的院内市场,原研品牌市场认可度较高。

五、-糖苷酶抑制剂

1、近五年我国-糖苷酶抑制剂市场逐步萎缩,阿卡波糖为第一大品种

近五年我国-糖苷酶抑制剂市场规模呈现明显的下滑趋势,从2019年的129.79亿元下滑至2023年的48.72亿元。第一大品种阿卡波糖2019年销售额高达109亿元,2020年入选第二批国家集采,院内市场销售额从88.73亿元跌落至2023年15.18亿元。

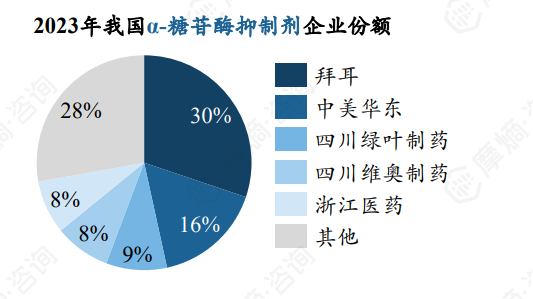

阿卡波糖片原研企业为拜耳,2023年市场份额约67%,国内华东医药是首仿企业,2023年份额约28%。

结语

重点降糖品种的市场格局正被创新与政策双重重塑。SGLT2i和DPP-4i的崛起标志着糖尿病治疗向多靶点、多获益转型,而双胍类与阿卡波糖的式微则折集采的深远影响。外资巨头如阿斯利康、默沙东虽仍主导市场,但仿制药的围攻与集采压价已迫使其调整策略。未来,药企需在研发创新与成本控制间找到平衡,患者则将受益于更高效、更经济的治疗方案。这场变革中,唯有顺势而为者,方能立于不败之地。

本文作者可以追加内容哦 !