这是我们的2023年8月第2周周策略报告,也是第1037篇周策略报告,分享给大家参考。

先说下我们的核心观点,我们认为当下的A股和港股已经基本充分反应了各种利空因素,市场有比较大的概率进入到了一个中后期最后的磨底阶段,随着各项经济措施的逐步发力,随着呵护资本市场措施的不断完善,市场做多的力量在不断积聚,量变到质变的过程或正在到来。

不过,投资者除了要克服市场震荡磨底的恐慌之外,也要放弃市场突然走“大涨快涨”的预期,这都不符合市场的实际情况。

具体复盘如下:

一、券商成为搅动市场的鲶鱼

回顾上周市场情况,总得来说,市场表现得可圈可点,虽然几个主要指数都没有太大的涨幅,但考虑前一周市场出现了比较大幅度的修复,从技术形态上看,还是不错的。

如果从具体的行业方向上拎出来看,上周最引人瞩目、对市场起到中流砥柱作用的,毫无疑问是证券公司。

整个一周下来,证券公司指数收涨5.69%(Wind,2023.07.31-2023.08.04),而前一周收涨了11.83%(Wind,2023.07.24-2023.07.28),成交量方面,全周成交了4924亿(Wind,2023.07.31-2023.08.04),其中2023年8月4日单日成交量达到了1540亿(Wind,2023.08.04),券商成了搅动整个市场的鲶鱼,起到了很好的示范作用。

过去券商被定义为“强市的旗手”,从技术图形上看,往往都是券商先发动一波行情,市场后续逐步都跟上。这一次还会这样吗?

这个我们不去猜,叫各行情发展去看,但我们认为券商的躁动,至少我们要有这么几点认识:

1、这确实是一种信号。

证券公司整个行业自由流通市值1175941.88亿元(Wind,2023.08.04),这可是一个市值很大的行业,它的突然躁动,确实需要更加重视,从历史走势,确实有一定的信号参考价值。

2、谁也不能逃离周期,券商只不过完成了估值修复。

回顾证券公司指数走势,从2020年7月份以来,整个指数大约震荡调整了36个月(Wind,2020.07.1-2023.08.04),这3年里,成分股里大部分上市公司都维持不错的营收和利润率,并没有出现大幅下滑,也就是经历3年的杀估值,证券公司这一次也不过是完成了估值修复而已。

截止到2023年8月4日收盘,证券公司的PB(LF)也不过1.52倍,处在近10年的24.49%(Wind,2013.08.05-2023.08.04)。

3、整个市场都有可能迎来估值修复。

证券公司的行情,有可能会给整个市场带来鲶鱼效应,包括恒生指数、沪深300等在内的主要综合类指数都有可能迎来估值的修复,实际上,最近恒生科技指数、房地产指数等都有所表现。

后续,随着市场热情的增加,随着调整周期的延长,市场估值修复的拐点也就可以期待了。

二、市场的整体发生变化

对市场的温度的变化,我们应该有所感知,实际上,市场现在至少有三个方面的变化。

1、发力经济、呵护市场的声音和动作不断出台。

最近这一个月,我们可以看到在经济发展方面,各个相关部门,各种表态,各种措施;

在资本市场方面,重视程度以及对于违规减持治理等,也都有消息。凡事要看趋势,趋势形成了,就看落地的节奏了。

2、市场调整的时间也基本较长,力度较大。

沪深300从2021年2月份调整到现在,大约调整了30个月(Wind,2023.02.26-2023.08.04),恒生指数从2018年1月调整到现在,大约调整了66个月(Wind,2018.01.31-2023.08.04),无论是时间还是力度都还是可以的。

主要指数方面,唯独创业板指,从2021年12月算起,调整了20个月(Wind,2021.12.03-2023.08.04)。总的看下来,A股和港股也都大概率进入到调整的中后期,具备了反转的基础。

3、与美股等国外市场的此消彼长。

进入到2023年以来,A股和港股与美股的走势几乎是反向的,截止到2023.08.04收盘后,纳斯达克100指数39.63%,而上证指数近收涨6.44%,创业板指更是下跌了3.55%(Wind,2023.01.03-2023.08.04);

而纳斯达克100指数的TTM估值35.75倍,处在近10年的91.10%,创业板指的TTM估值为32.39倍,处在近10的5.38%(Wind,2013.08.05-2023.08.04)。

从最近美股和A股的走势看,颇有此消彼长的感觉。

三、既要降低“大涨快涨”的预期,也不要太过恐慌

对于当下的市场,第一个应该克服恐慌的心理,这个才是真的让人担心。

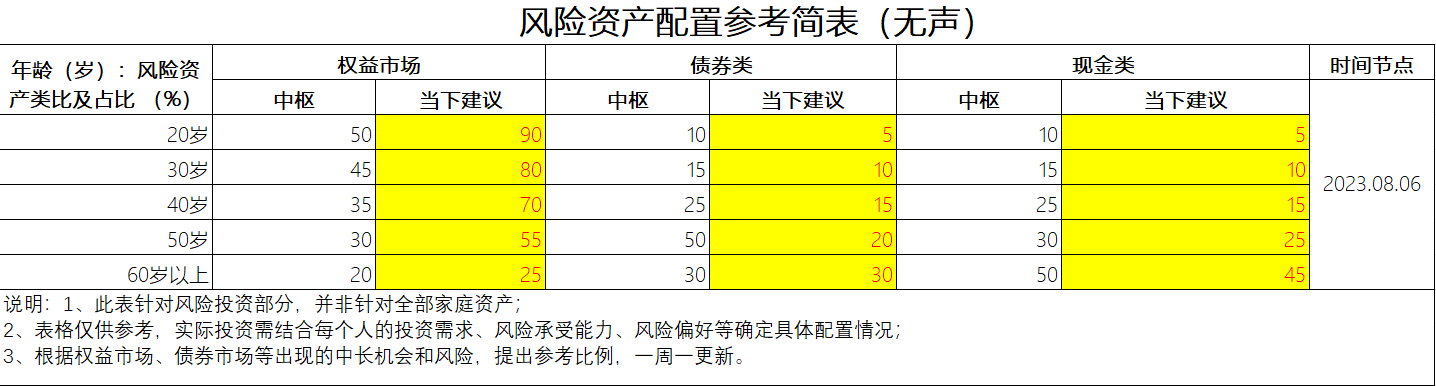

我们讲过很多次了,当下的A股和港股大概率可以确认处在一个中长期的底部区域,这样的区域,在不影响正常的生活的前提下,那些符合需求又长时间闲置的闲钱,应该更加重视当下权益市场的配置机会,要知道,机会是跌出来的,风险是涨出来的。

当然,站在当下这一刻,也不应该有“大涨快涨”的期待,市场目前的成交量、投资者情绪都不支持,市场基础制度和运营机制的变化,也有望较大降低市场情绪的波动,还有大部分投资者也都更加成熟了,市场以业绩增长为核心的行情,可能会成为主基调。

关于方向,短期看,追涨某个行业的意义可能不大,这种快速的行情,往往会出现一步到位的情况,没有提前潜伏的,短期追涨往往就很被动,有一定的概率会阶段性站岗。

从投资的效率和当下市场的环境看,保持对市场的信心,选择那些调整得足够久,调整力度也够大,也更有成长性的方向,做好潜伏和配置,可能会更适合大部分普通投资者。

关于医药医疗最近行业的动态,投资者讨论也很多,从投资的角度看,经过持续2年的大幅调整,这个时候出现的各种“利空”都不应该被放大,而行业的整改从长期来看,是有利于行业长期健康发展的,

市场啊,总是这样,越上涨越乐观,会有各种理由和消息出现去支撑;

越下跌呢就越悲观,也会有各种各样的消息和理由去验证。

但市场有意思的地方就在这里,往往在那些长期下跌后的底部区域布局,未来都会有不错的收益;

而那些在长期上涨、满眼望去都是乐观的理由的时候追涨进去的人们,可能反而更容易亏钱。

这非常反人性。

对于很多人在调整过程中的恐慌心理,现在从工具选择上也在一定程度上可以克服,比如可以选择指数基金投资,并构建一个组合控制仓位配比,利用指数基金的特性和组合分散配置、追求稳健的特征,力争提高成功的概率。

本周的周策略就跟大家沟通这些,下周一,我们会继续保持定投发车,鉴于市场依然表现不错,预计定投发车的偏股型基金投顾组合维持1.8份(5400元),偏债型基金投顾组合维持0.3份(900元),如果周一发车前出现大涨,可能会有所修正。

就这样,希望大家能够看清楚市场的震荡调整,把握中长期的投资机会,在未来,获取合理的投资回报。

我是无声,每天坚持研究分析基金,

每个交易日一篇投资观察和思考,

每个交易日一条《基金大复盘》视频,

每周日发布周策略报告,

随时保持高效沟通和交流,一个坚持努力提高研究能力的基金投顾人。

觉得内容有价值,觉得基金投顾组合值得信赖,觉得顾问交流很重要,就点个赞,留个言,转发一下吧。谢谢。

文章精选:

5、预期上证、恒生或许表现更好(2023年8月份策略报告2023.07.30)

温馨提示:管理型基金投资顾问服务由银华基金管理股份有限公司提供。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。投顾组合建议中可能包含银华基金管理的基金产品及其他基金管理人管理的基金产品。请投资者在使用基金组合服务之前,仔细阅读相关协议、业务规则以及策略说明书,充分了解组合详情及该组合的基金配置情况,确认该组合符合自身的风险承受能力、投资期限和投资目标。投资者投资基金投顾组合策略应遵循“买者自负”原则,在全面了解基金投顾组合策略的风险收益特征、运作特点及适当性匹配意见的基础上,结合自身情况选择合适的基金投顾组合策略,谨慎作出投资决策,独立承担投资风险。银华基金不保证基金投资组合策略一定盈利及最低收益,也不做保本承诺。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。投顾服务的过往业绩并不预示其未来业绩表现,为其他投资人创造的收益并不构成业绩表现的保证。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。基金有风险,投资需谨慎。#官媒高呼“活跃资本市场”# $银华消费主题混合(SZ161818)$ $银华鑫锐灵活配置混合(LOF)C(OTCFUND|014349)$ $银华农业产业股票发起式A(OTCFUND|005106)$

本文作者可以追加内容哦 !