指数反弹超预期,却为何账户回血慢?

春节之后的反弹行情非常超预期,指数八连阳的走势在历史统计中比较少见,市场情绪已经从极度悲观中逐步回归正常。

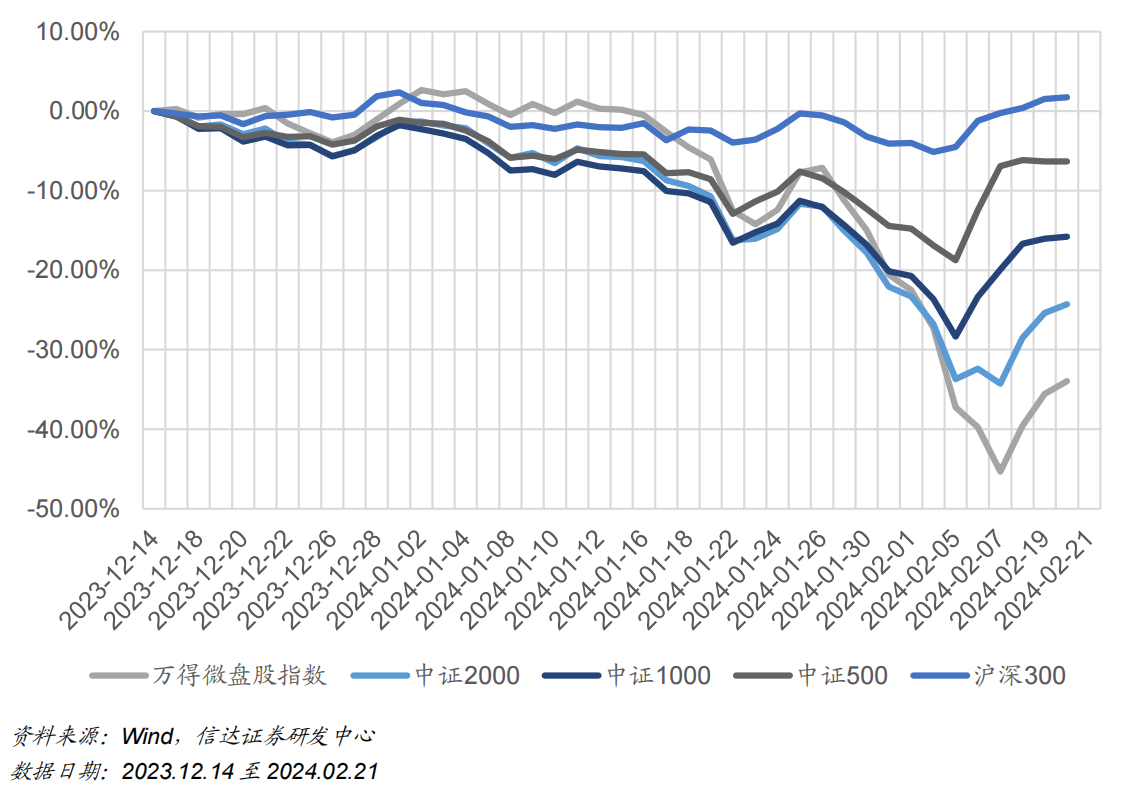

统计可以看出,年后的反弹主要是以上证50代表的高股息蓝筹和20亿市值以下的微盘股为主的“哑铃型”结构成为反弹主力,而沪深300、中证500、中证1000整体处于横盘滞涨的状态。未来这种结构会延续还是会转变为“橄榄球”结构,关系到下阶段的策略选择。

市场春节前后的V型反转,其背后的逻辑是市场大概率从之前的式的IPO转向高质量和有序进行,这是短期市场最大的政策面转变。尤其是春节期间证监会公布的几个典型处罚案例,侧面更加印证这种判断。基于此,未来在指数的波动中,市场的成交额和情绪都有望将保持活跃。尽管如此,此阶段往往是交易执行最难的阶段,原因来自于仓位调整、风格变换,以及市场资金面与经济基本面的冲突,所以市场普遍感觉指数下跌亏钱快,但指数反弹时回血慢。

我们预判,微盘股的小市值风格占优行情会走向回归,而中盘股较为清晰的行业逻辑更符合未来投研的审美。

市场对市值因子的风险特征需要重新审视

市场对微盘股的关注源自量化基金在本轮下跌行情中出现的业绩大幅回撤。量化基金向来以稳为特色,但却因小市值股票流动性的风险导致抱团瓦解和相互踩踏,在一个月内亏掉了一年的盈利,其深层原因值得研究。

图1.2024年初以来小盘风格大幅跑输大盘风格

通常认为,量化投资的收益来源于风格收益、选股收益和交易收益。目前,多因子是量化投资中的主流策略,它通过结合多个具有预测能力的因子来构建投资组合。但传统多因子选股模型也开始遭遇瓶颈:

一方面,基本面因子近两年遭遇较大幅度的回撤;

另一方面,人工挖掘的价量因子增量有限,而有效因子的数量以及因子之间的独立性恰恰是构建和评价量化策略的关键。

量化投资策略的构建过程中最重要的是数据处理和因子构建。数据的质量和丰富程度,决定了因子的质量和独立性上限,进而决定了整个策略收益的上限。大部分量化机构从原始数据中精心研究提取和构建投资因子,仍无法避免策略趋同和交易拥挤的问题。据统计目前量化私募和量化公募的合计规模超过1.5万亿。因此我们大胆猜测,很可能是量化试图在微盘股寻找超额收益,而这种非中性策略必然导致的风险敞口遇到了无法通过股指对冲的小概率事件。

事实上我们做主观多头策略的主动权益投资者也会用到数理统计模型,但是这些模型产生的信息只是过程变量,最终决策还要考虑投资逻辑与模型的可解释性,以及策略对市场结构变化的适应性。可以说没有任何一种策略能包打天下,但必须有可执行的风控措施保证在极端情况下不死掉,而不是赌小概率事件不会发生。

市值风格轮动的底层逻辑究竟是什么?

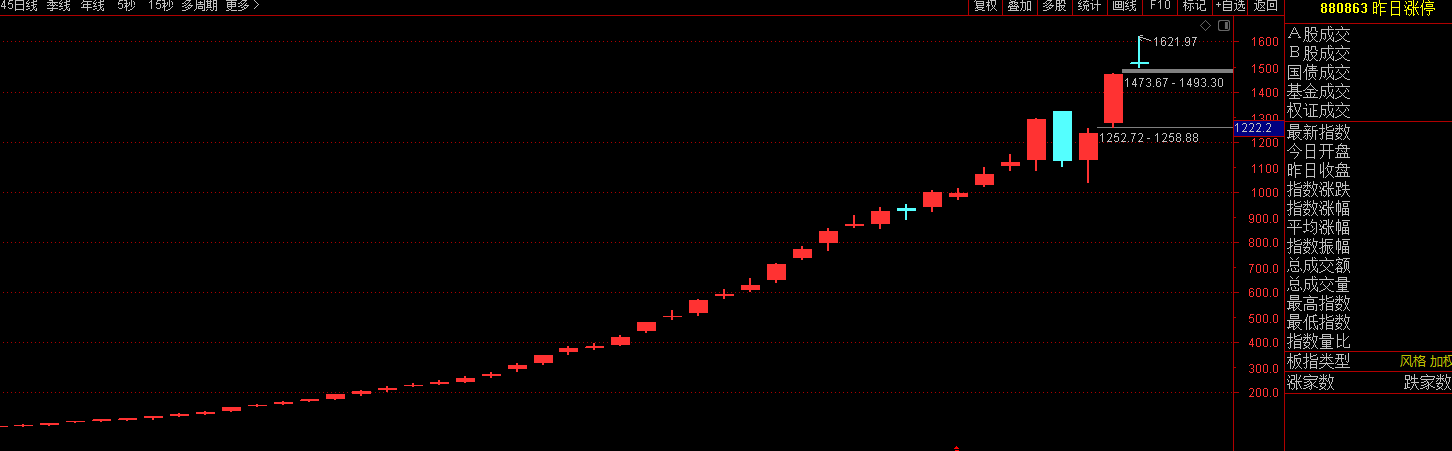

图2.微盘股指数自2019年以来走势

如果把微盘股指数自2019年以来超过六倍的涨幅拉出来看,很多人会反驳前面的说法,似乎我们对微盘股有偏见。长达五年的强势在年初出现一轮中级调整似乎也在情理之中。但问题并不在于此,微盘股指数不过是个结果统计数据,其成份股不是稳定的,而是非常类似“昨日涨停”这个统计指数。“昨日涨停”这个统计指数从2013年开始至今的统计收益超过86倍,但统计概率并不能作为预测未来的依据,也无法提供交易执行的线索。

图3.“昨日涨停”统计指数2013年以来走势

再从估值角度做个简单比较,尽管PE估值简单粗放且不适合于我们周期股居多的市场,但这种整体估值分位的视角还是能够提供一些参考。

二月份的统计显示,上证50指数整体法和中位数法计算的PE估值分别为10.23、16.42,相对其历史值,分位数水平分别为44.56%、52.72%;沪深300指数整体法和中位数法计算的PE估值分别为11.55、19.09,相对其历史值,分位数水平分别为6.07%、16.11%;中证500指数整体法和中位数法计算的PE估值分别为21.06、26.23,相对其历史值,分位数水平分别为15.48%、23.01%。

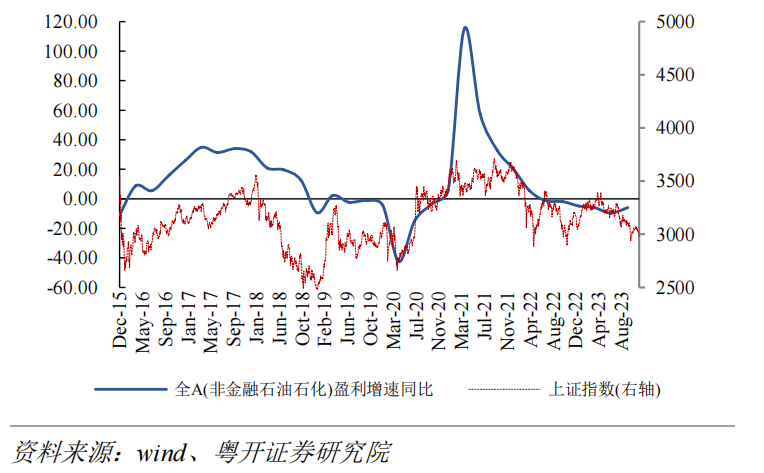

从市场各主要指数相对于其自身历史估值来看,目前上证50指数代表的大盘股处于其历史较高位置,而沪深300指数和中证500指数处于其历史较低位置。这种风格的变化很大程度源自经济弱复苏背景下,大盘股的高股息具备防御特征,而微盘股的高弹性、低流动性最易炒作。长期看,指数的趋势与盈利增长高度正相关,市值风格的变化也往往伴随着价值与成长风格的交锋。但我们认为如果经济企稳复苏逐步得到确认,中盘股的高成长性和高业绩可见度将享受估值溢价,自2021年以来的小市值占优风格具备转变的条件。

图4.A股盈利增长与上证指数的趋势

讨论风格的意义在于理解大类资产收益的来源

我们在去年十月份的讨论中特别提到了小市值股票的问题,低市值、低成交额、业绩亏损的PPT公司应该回避。正是考虑到权益资产收益最终来自于业绩增长支撑的市值增长,当你为小市值股票带来的快速收益得意时,切不可忘了——风险没有发生不代表不会发生,那些靠短期流动性撬动的行情最终将尘归尘、土归土。

不同投资策略对收益来源的理解也不相同。

价值投资者寻找价值严重低估的买入机会,以时间换空间等待价值的回归。

趋势投资者寻找景气周期下的动量延续机会,强者恒强,趋势套利。

量化投资者寻找市场情绪波动下的日内交易机会,通过分散的高频交易抓取胜率机会。价值投资者寻找价值严重低估的买入机会,以时间换空间等待价值的回归。

仔细拆解这些不同策略的底层逻辑就会发现其各有可取之处,差异无非是在胜率、赔率、波动率、拥挤度和时间之间侧重点不同。

再回到资产本身看,我们为何始终推崇中大盘股票,就在于资产价格的走势与其基本面有很强的逻辑相关性和统计相关性,也就是这部分股票的上涨驱动力更具有解释力。回归到我们的投资策略就是可解释、高相关、可模型化,在此基础上我们不需要反复研究新的策略或规律,主要的工作在于投研信息的更新和无限追求知行合一,只赚能理解的钱,超出这个范围都是市场高兴打赏的。

我们的观点:

1.二月份以来的指数快速反弹伴随着个股行情的遍地开花,2月6日至今短短12个交易日中有1200支股票的涨幅超过30%,但其中接近80%是市值不足100亿的公司。但如果观察达到1月1日高点的780多支股票,却发现超过70%是100亿市值以上的公司。这充分说明了中盘股优秀的风险收益优势,同时他们也代表了经济最中坚的力量。

2.我们在过去的半年中始终保持对行情的乐观是基于对长周期的理解,尽管24年初的下跌看似超预期。但放在2015年以来的大周期里面看,不过是周期末端的又一次出清而已。无论是18年的中美贸易战、三年疫情、俄乌战争等黑天鹅事件,最终是加速新旧动能的转换。每一次大周期的更迭,必然经历多次的探底,必然伴随着交锋、消耗、挣扎和痛苦,唯有如此,新的周期到来时才可轻装上阵,一骑绝尘!

往期观点:

银创月度观点·2024年2月|青黄不接之际,主题投资是良机还是陷阱

银创月度观点·2023年12月|情绪的冰点,转折尚待政策破局

银创月度观点|2023年10月 淡化指数、寻找景气、投资核心

银创月度观点|2023年9月 为何说减持新规是牛市开启的里程碑式事件

特别提示:以上内容中仅供投资者参考,不构成任何投资建议,投资者应自主决策,并根据自身风险能力和风险偏好选择合适的投资品种,本公司不对投资者的投资决策做任何保证 ,亦不承担任何责任,投资者需自主独立承担相关风险。投资有风险,入市需谨慎。

本文作者可以追加内容哦 !