1.前所未有的深度熊市

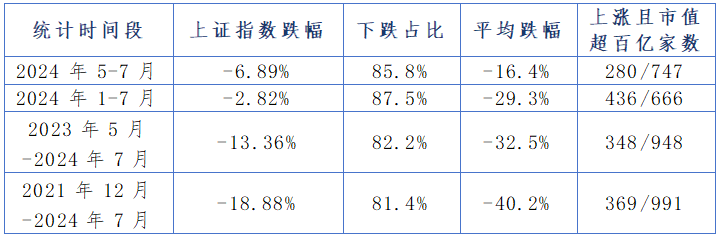

经历过08年金融危机和15年的投资者即便没有积累丰富经验,也多少见识了市场的残酷。但粗略按照“季度、半年、一年和三年”4个时间段统计市场指数和个股的跌幅情况,即便对经历过前两轮熊市的投资者而言,此轮熊市的伤害力度也刷新了认知。

4个时间段里下跌个股的占比均超过80%,平均跌幅按照时间的拉长逐步扩大,这与长期持股可以提高盈利胜率的历史经验完全相悖。

前述4个时间段的上涨股票中多以百亿市值以下的小票为主,如果按照百亿以上市值的标准统计,各个时间段中上涨占比仅为5%—8%,可谓九死一生。更让难度升级的是各个时间段中上涨股票的重合率很低,除银行、电力、石油、煤炭几个行业外,大部分上涨个股呈现反转特征,即某个阶段的上涨是因为上一个时间段跌的太多导致的反弹,前一个时间段的盈利很难不再亏掉。

另外从指数的区间跌幅看并不大,但统计今年2月5日2635点以来的个股涨跌,2879支票已经创出新低,这个比例为53.7%;2019年之前上市的3400家公司中,1530支创出2440点新低,这个比例为45%。行情已经不能用分化形容,而是极端割裂。

为什么历史经验遇到当下的挑战?因为中国经济引擎在切换过程中(新旧动能转换)、GDP增速放缓(但依然在增长),A股更贴近成熟市场(关注业绩)。我们面对的是一个新时代。

2.上市公司中报业绩与走势映射度如何

历史数据来看,中报业绩预告增速较高的行业,往往在七、八月份往往有领先表现。

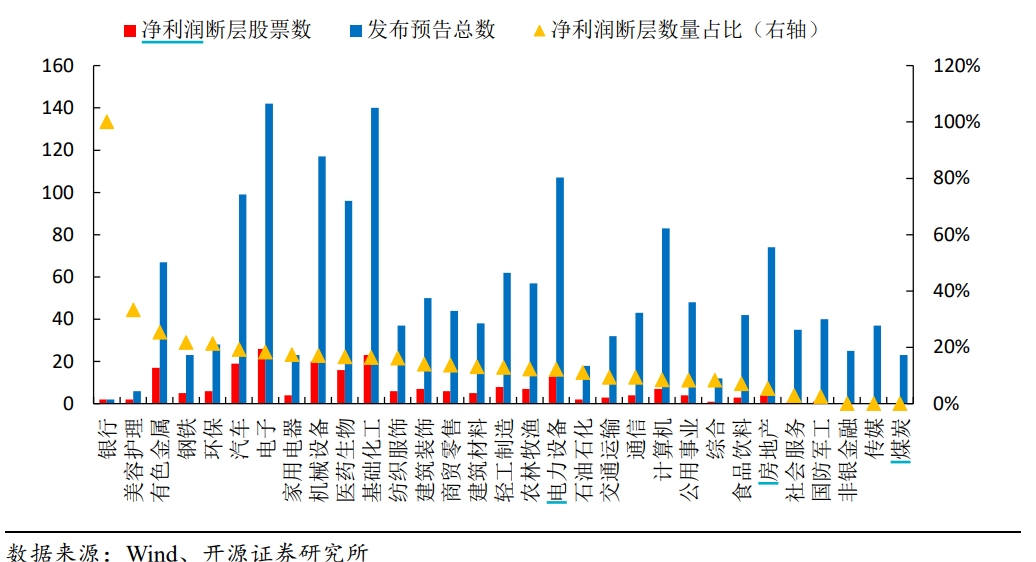

目前披露的业绩预告数量虽不能全面反映整体业绩,但已经可以看出高增的方向。梳理目前披露的个股业绩情况,以预告中位数计算,业绩预告增长板块主要集中在周期反转板块(电子、农林牧渔、石油石化)、受益于海外补库动能较强的出口产业链白电、黑电、纺织制造、汽车、工程机械、电网设备等)、价格上涨的部分资源品(化学纤维、工业金属)、线下消费板块(社会服务、美容护理、商贸零售)、偏公用事业板块(公用事业、交通运输)。

图1.净利润断层个股占比靠前的行业分别为银行、美容护理、有色、钢铁、环保

注:“净利润断层”包含两大要素,一是上市公司发布的业绩超预期,二是上市公司股价在发布业绩后的首个交易日跳空上涨。某个行业利润断层个股数量多,则反映出行业景气度高。

二季度行业中观景气数据持续改善,高景气的TMT领域中报业绩增速预计较高或者改善幅度较大。全球半导体销售额已经连续7个月正增长,同比增幅持续扩大,较高景气驱动下行业整体盈利有较大弹性,半导体、元件、光学光电子等细分行业从最近三个季度的趋势显示未来业绩仍有望超预期。

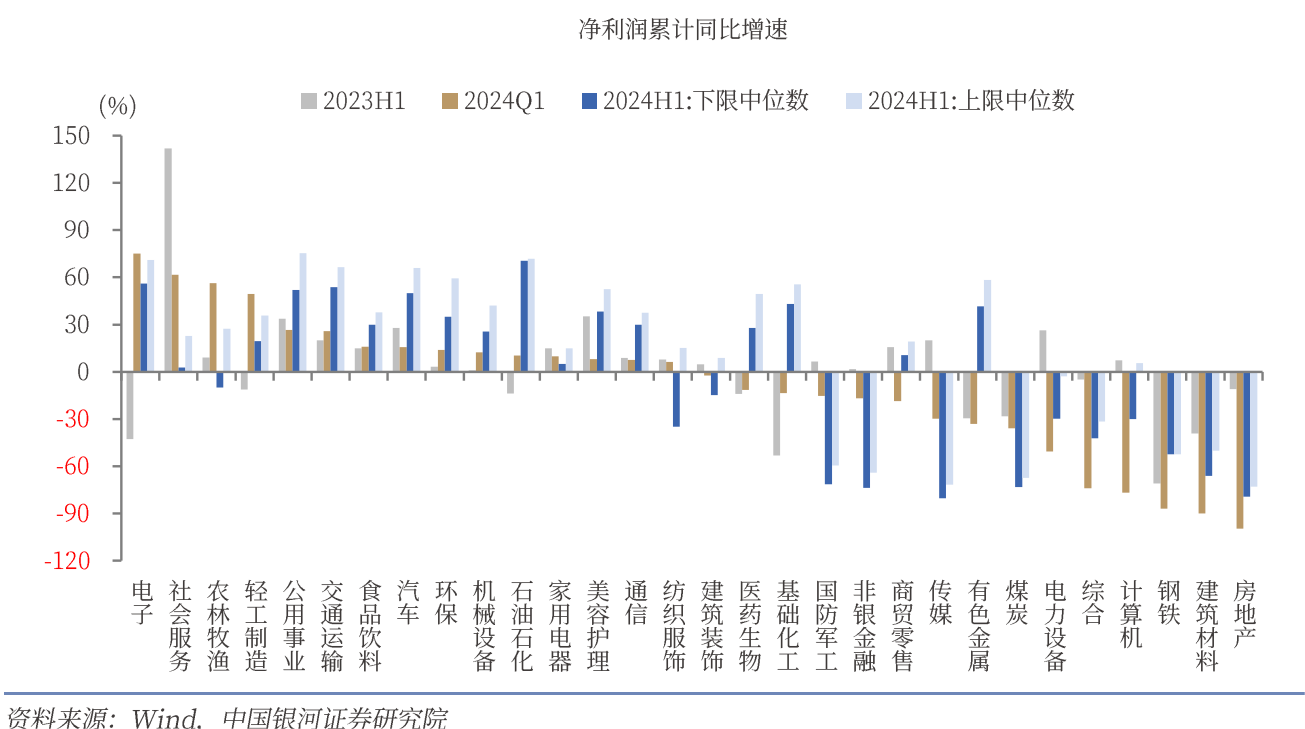

图2.分行业的上市公司2023H1、2024Q1和2024年中报净利润增速情况

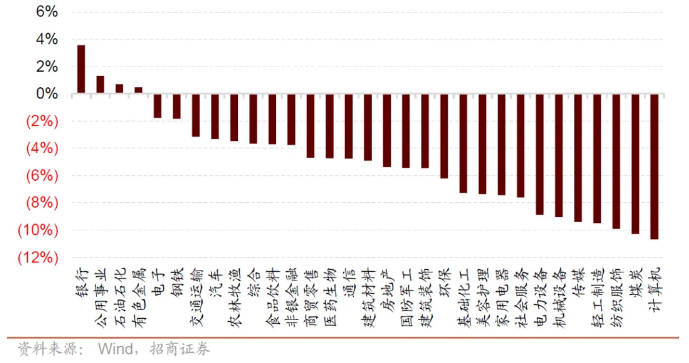

从过去一个月的行业涨跌情况看,中报业绩与走势的映射度表现出密切相关性。电子、有色、石油石化等景气度较高的行业涨幅居前或体现为较好的相对收益,而房地产、建筑材料、煤炭等中报低于预期的行业表现为负收益,总体的市场定价仍大致保持了有效性。

图3.过去1个月A股一级行业涨幅(2024/6/18-2024/7/18)

3.公募基金重仓股变化

公募基金的持仓调整可以佐证我们对未来行业的判断,但值得注意的是,基金持股比例较高的扎堆股反而不容易产生超额的阿尔法收益,因此这个数据需要辩证看待。

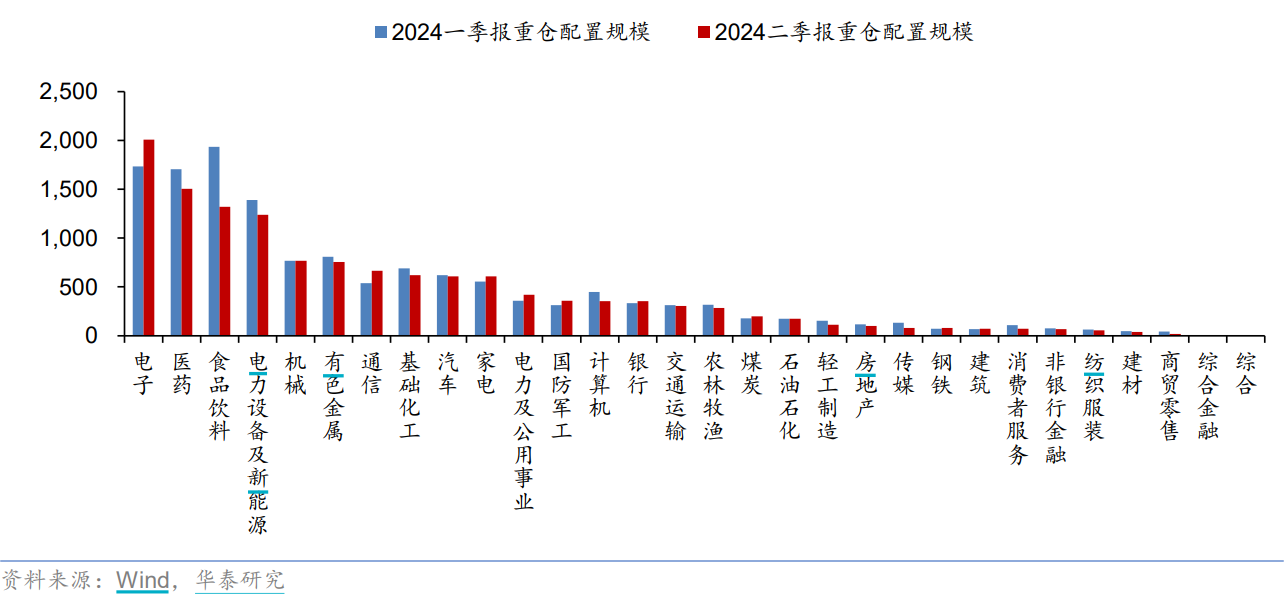

图4.2024年一二季度主动权益基金重仓持股规模对比(单位:亿元)

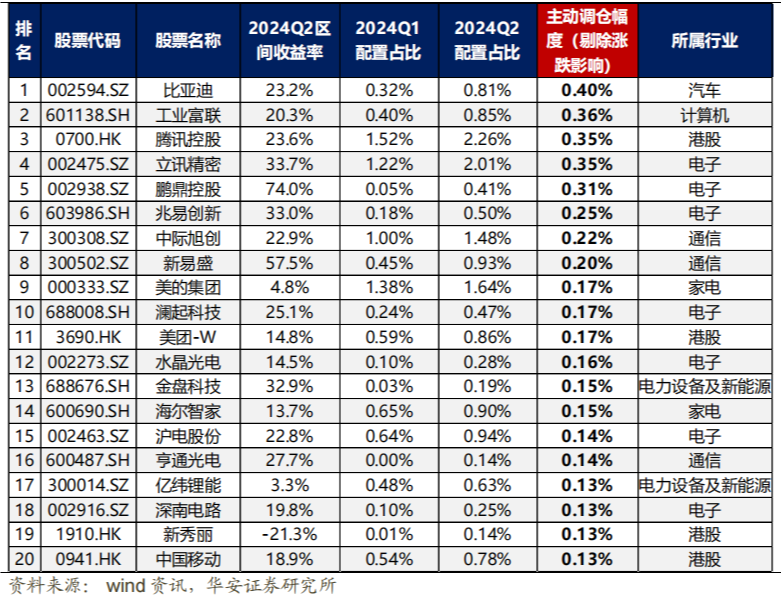

从已披露的基金中报看,权益类公募基金二季度主要加仓消费电子,减仓白酒。24Q2前50大重仓股持仓集中度略微上升。前20大重仓股中,新易盛、工业富联、比亚迪、中国船舶、长江电力新入,较24Q1排名分别提升24、26、35、18、10位,宁德时代、立讯精密、紫金矿业、中际旭创、美的集团、沪电股份、北方华创在前20大中排名提升;恒瑞医药、山西汾酒、海尔智家、中国移动(HK)、中微公司退出前20大名单。

图5.2024Q2公募主动权益基金加仓幅度TOP20

尽管公募基金重仓股的公布存在时滞,但其调整的行业方向变化值得研究。看前50大个股市值变化,主动偏股基金持仓市值提升100亿以上的个股有立讯精密和腾讯控股,提升50亿以上的有比亚迪、新易盛、工业富联、中际旭创、鹏鼎控股和兆易创新,集中在电子行业的消费电子和元件领域以及通信行业中的通信设备领域;持股市值下降的前50大个股中,降幅超过100亿以上的个股有贵州茅台、泸州老窖和五粮液,均来自于白酒。

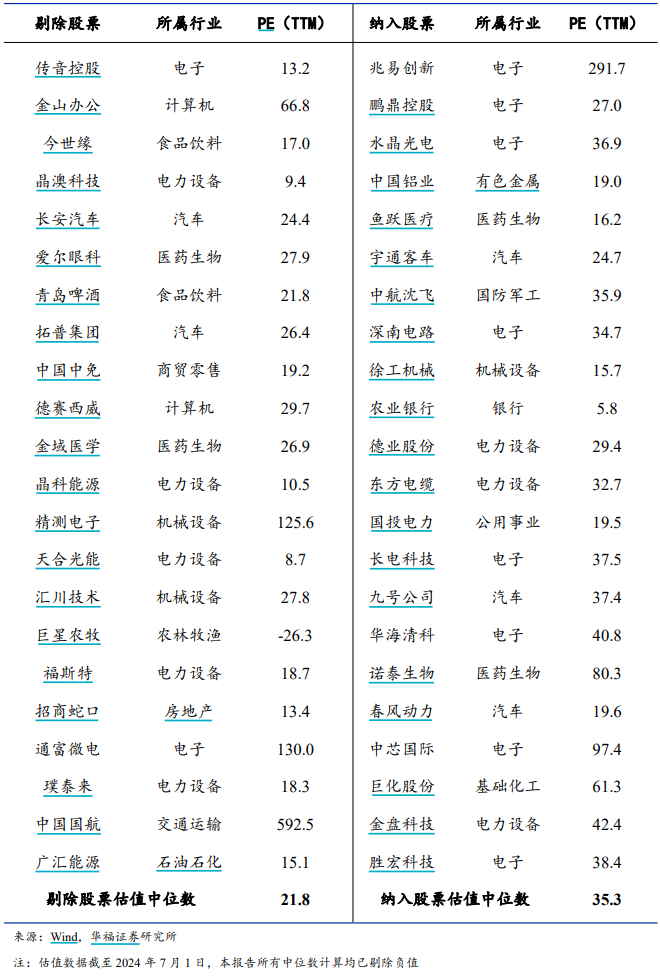

图6.主动偏股型基金前100名重仓股的调仓变化

我们的观点:

1.市场此轮深度熊市是为过去几年快速IPO的后遗症买单,其中的很多公司若在经济高速增长期或许能幸运的生存下来,但是在经济下行期、内需外需双弱的情况下,其经营的脆弱性便显露无疑。因此很多小公司面临盈利和估值双杀的不利局面,而且这个阶段可能会比较长,因此中大盘股的风险收益比优于小盘股。

2.高股息板块的持续胜出反映了市场资金的防守心态,虽然银行、石油石化、煤炭等行业在此阶段体现出了高质量的盈利和分红,但其中不乏周期向下的担忧。权益市场设立的初衷是培育成长型公司,而高股息公司所体现的债性特征,部分反映了这个市场的活力在消失,也就是仅有高股息的公司有阶段超额收益并不见得是好事。

3.三中全会罕见地强调要坚定不移地实现全年经济增速目标后,政策支持迫切需要升级,由于二季度GDP增速仅有4.7%,要完成全年5%的目标,从时间和政策力度都需要迅速启动新一轮政策支持周期。

4.PMI指数7月数据好于市场预期,后期回升可期待。7月PMI为49.4%,虽然环比下降0.1%,但非制造业商务活动指数和综合PMI产出指数均为50.2%,高于临界点。且49.4%是在极端气候灾害、高温天气、传统制造业淡季取得的,随着不利气候因素消退、扩内需政策持续落地,经济景气有望回升,持续关注高频数据。

基于此,我们看多八月份行情,并认为是今年难得的兼具赔率和胜率的月份。

往期观点:

银创月度观点·2024年7月|大基金三期与科技行情——浅谈存储芯片的景气周期

银创月度观点·2024年4月|谈谈“二师兄”的前世今生——猪周期

银创月度观点·2024年3月|市场风格有望从“哑铃型”走向“橄榄球”型

银创月度观点·2024年2月|青黄不接之际,主题投资是良机还是陷阱

特别提示:以上内容中仅供投资者参考,不构成任何投资建议,投资者应自主决策,并根据自身风险能力和风险偏好选择合适的投资品种,本公司不对投资者的投资决策做任何保证 ,亦不承担任何责任,投资者需自主独立承担相关风险。投资有风险,入市需谨慎。

本文作者可以追加内容哦 !